LE VENDEUR À DÉCOUVERT : BON, BRUTE OU TRUAND ?

GameStop a mis la vente à découvert sur le devant de la scène… mais qu’est-elle exactement, pourquoi le short selling, comme on l’appelle, est-il aussi populaire (et décrié), et quel rôle joue-t-il exactement sur le marché ?

L’un des mérites de l’affaire GameStop a été de faire découvrir au grand public un terme jusque-là réservé aux spécialistes des marchés financiers, à savoir celui de « short seller » (vendeur à découvert).

GameStop est une histoire boursière américaine souvent présentée de manière caricaturale : la victoire des « gentils » petits porteurs face aux « méchants » spéculateurs – car, c’est bien connu, dans le pays d’Hollywood c’est toujours le gentil qui gagne à la fin.

Sauf que dans cette histoire, le monde ne se divise pas en deux catégories, avec les gentils acheteurs d’un côté et les méchants vendeurs de l’autre.

Il serait naïf de considérer que le rôle de l’investisseur est de rendre le monde meilleur ou même plus mauvais. Il agit avant tout dans son propre intérêt et avec un seul objectif : gagner de l’argent, que ce soit à la hausse ou à la baisse.

Sauf que depuis quelques années, la vente à découvert est devenue aussi populaire que de tirer un coup de feu au milieu d’un concert.

La vente à découvert : explications

Prenons l’exemple d’un vendeur à découvert qui pense que l’action de la société A est surévaluée. Il va vendre cette action (qui cote 80 €) après l’avoir empruntée auprès d’un intermédiaire, empruntant lui-même le titre auprès de clients tels que des compagnies d’assurances ou des fonds de pension qui exigent en retour une rémunération (et pouvant à tout moment récupérer leurs titres).

Si l’action baisse à 60 €, le vendeur à découvert la rachète afin de pouvoir la rendre à son prêteur, et encaisse une plus-value de 20 € (80 € – 60 €). On serait donc tenté de penser que le short n’est que l’opposé du long.

C’est plus compliqué que cela. En effet, lorsque vous achetez une action de la société A 80 €, votre risque de perte est votre capital investi de 80 €, l’action ne pouvant coter en dessous de zéro. En revanche, lorsque vous vendez l’action à découvert, votre risque de perte est illimitée, car si l’entreprise A cote 300 €, vous avez une perte potentielle de 220 €, soit bien plus que votre investissement initial.

A ce stade, vous vous dites peut-être : pourquoi vendre à découvert si mon potentiel de gain est limité et mon risque de perte est illimité ?

L’utilité de la vente à découvert

Deux écoles de pensée s’affrontent. La première considère le vendeur à découvert comme un investisseur sophistiqué, jouant un rôle déterminant dans la fixation du prix des actions et contribuant à discipliner le management des entreprises. La seconde considère le vendeur à découvert comme un prédateur, manipulant les actions et introduisant de la volatilité dans les marchés.

La réalité, comme toujours, est plus nuancée.

Un investisseur sophistiqué exprime avant tout une vue sur la valeur d’une entreprise après s’être engagé dans une recherche fondamentale (analyse des comptes et de l’information disponible). S’il pense que l’action est sous-évaluée, il l’achète. S’il pense que l’action est surévaluée, il la vend. S’il ne possède pas le titre, il l’emprunte pour le vendre, afin de ne pas rater une opportunité.

De nombreux investisseurs activistes (Citron Research, Gotham City, Muddy Waters) se focalisent même sur les cas de fraudes. Plutôt que de rester dans l’ombre, ils se mettent le plus souvent en scène et occupent l’espace médiatique afin de convaincre les autres investisseurs de vendre leurs titres (au moyen parfois d’une information douteuse).

La vente à découvert permet de se couvrir contre le risque de marché (arbitrage). Si l’investisseur est long d’une entreprise du secteur de l’alimentation (entreprise A), il peut vendre simultanément une entreprise du même secteur (entreprise B) afin de se prémunir contre une sous-performance du secteur de l’alimentation par rapport au marché.

L’investisseur peut également vendre à découvert un panier d’actions, un indice ou un ETF pour se prémunir d’une baisse éventuelle du marché. Grâce à la vente de ces actions ou indices, cela lui permet (en cas de baisse du marché) de recevoir du cash et de le réinvestir. Dans ce cas précis, il faut considérer la vente à découvert comme une police d’assurance, de la même manière que lorsque vous réglez votre cotisation chaque début d’année au cas où votre maison prendrait feu.

La position du régulateur est ambivalente

Les autorités de marché admettent l’utilité de la vente à découvert car elle apporte de la liquidité et contribue au bon fonctionnement des marchés. Cependant, depuis novembre 2012, le régulateur européen impose aux investisseurs de lui déclarer leurs positions short au-delà de 0,20% du capital et de déclarer publiquement leurs positions au-delà de 0,50%.

Dans un rapport publié en 2018, l’ESMA (European Securities and Markets Authority) a analysé l’impact de cette politique déclarative entre 2013-2016. Il en ressort que cette obligation influence le comportement des investisseurs qui s’empêchent de shorter pour maintenir le secret autour de leurs positions. Ce qui implique que l’exigence déclarative a un impact négatif en terme d’efficience des marchés et de formation des prix.

De plus, l’information étant publique, les vendeurs à découvert sont exposés à un risque de short squeeze.

Le risque de short squeeze

Un short squeeze se produit lorsqu’un grand nombre de vendeurs à découvert décident de racheter les valeurs vendues dans un contexte de forte demande, ce qui accroît le phénomène de volatilité et de hausse du cours qui peut provoquer des pertes illimitées.

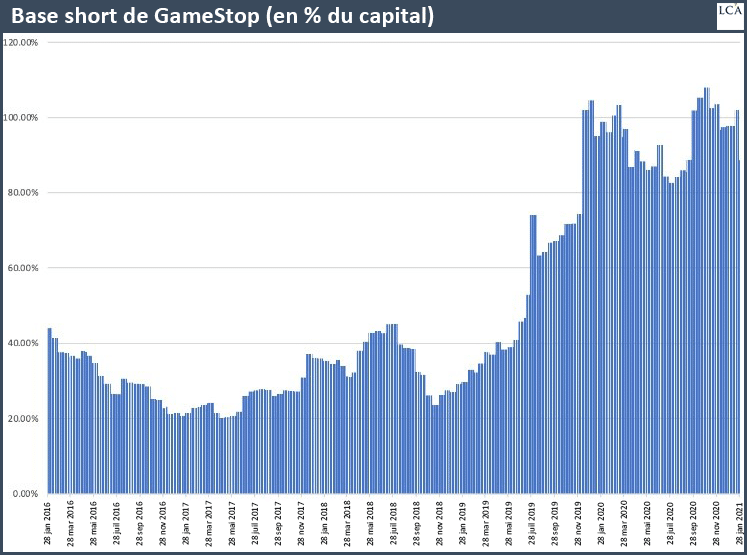

Dans l’affaire GameStop, les vendeurs à découvert ont manqué de vigilance car la base short (voir graphique ci-dessous) était très élevée (ce qui diminue le potentiel de gain en cas de baisse car de nombreux investisseurs voudront se racheter).

Cependant, il n’a pas fallu attendre GameStop et les investisseurs Reddit pour découvrir le short squeeze. Celui-ci a une longue histoire à Wall Street.

En 1862, Cornelius Vanderbilt (le magnat du chemin de fer) a provoqué un squeeze sur les vendeurs à découvert des chemins de fer d’Harlem et Hudson, pour gagner le plein contrôle des chemins de fer à New York.

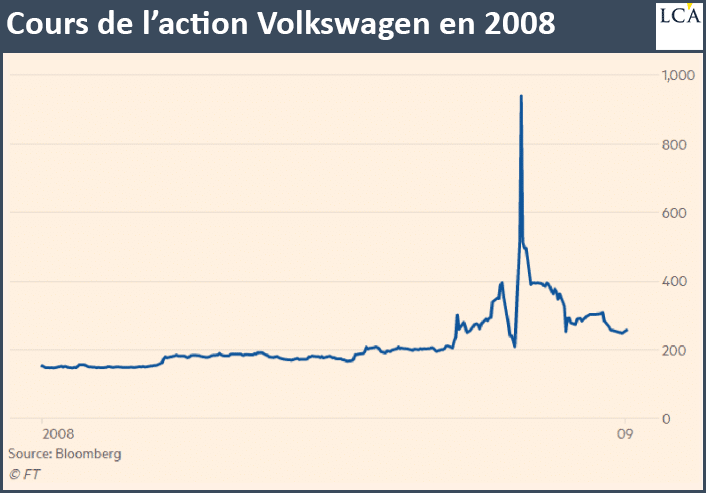

En 2008, Porsche a provoqué un squeeze des vendeurs à découvert de Volkswagen (devenant au passage la plus grosse capitalisation boursière mondiale, à 420 Mds$, comme l’illustre le graphique suivant). Et à l’époque, il n’y avait pas la même quantité d’informations disponibles ni même l’accès à des outils de trading simplifié pour les particuliers.

La fin d’une époque

Le plus grand danger pour le vendeur à découvert est la politique monétaire des banques centrales, qui fausse le bon fonctionnement du marché (et donc des prix) avec l’abondance de liquidités.

Dans ce cas, la vente à découvert n’est-elle pas devenu un jeu trop risqué ? Pourquoi certains gérants s’obstinent-ils à shorter ?

Tout simplement parce que lorsque vous dirigez un hedge fund, vous devez justifier auprès de vos investisseurs des frais de gestion et de surperformance élevés (règle des 2-20 : 2% de frais de gestion et 20% des frais de surperformance), impliquant une prise de risque plus élevée.

Les gérants de hedge funds ont longtemps entretenu l’illusion que le sérieux de leurs analyses et leur processus d’investissement (opaque) devaient permettre de générer une performance supérieure à la moyenne.

Mais leurs médiocres performances ont fait craquer le vernis et nombreux sont ceux qui, n’arrivant plus à justifier leurs rémunérations deviennent eux aussi des investisseurs « momentum ». Par conséquent, il y a fort à parier que la prochaine décennie voie la gestion passive prendre l’avantage sur la gestion active.

Vous pouvez également retrouver cet article sur le site de La Chronique Agora: https://la-chronique-agora.com/vendeur-decouvert-bon-brute-ou-truand/